市场高度关注专项债新政对于多方面的影响,本文聚焦于专项债这一变化所透视的地方债发行管理的新内涵。

按照33号文的政策框架设定,在土地预期收益算入相应项目的经营性收入的情形下,项目能够满足“在偿还专项债本息后仍有剩余专项收入才可向金融机构融资”这一要求,项目收益平衡能力将显著提高。

当然,这毕竟是一种较为乐观的评估,专项债用作资本金以及撬动市场化融资实际上面临着两方面的约束:1)存量债务的包袱;2)地方政府中长期财政平衡的压力。

2019年6月发布的《关于做好地方政府专项债发行及项目配套融资工作的通知》(下文简称“33号文”)就提出专项债可作为4类项目的资本金,9月4日国常会进一步明确提前下拨限额的专项债用于下列项目可以作为资本金:铁路、轨道交通、城市停车场等交通基础设施,城乡电网、天然气管网和储气设施等能源项目,农林水利,城镇污水垃圾处理等生态环保项目,职业教育和托幼、医疗、养老等民生服务,冷链物流设施,水电气热等市政和产业园区基础设施。

市场高度关注这一政策变化对于多方面的影响,本文聚焦于专项债这一变化所透露的地方债发行管理的新内涵。

专项债用于项目资本金面临哪些发行约束?

首先,市场关注新政能否促使专项债大规模用于资本金?

我们从源头(专项债发行管理文件)探究。

2015.4.2财政部下发《地方政府专项债券发行管理办法》(下文简称“83号文”提到:“地方政府专项债券是为有一定收益的公益性项目发行的、约定一定期限内以以公益性项目对应的政府性基金或专项收入还本付息的政府债券。”

2016.11财政部下达关于印发《地方政府专项债务预算管理办法》(以下简称“155号文”的通知提到:“专项债务应当有偿债计划和稳定的偿还资金来源,专项债本金通过对应的政府性基金预算收入、专项收入、发行专项债券等偿还;专项债务利息通过对应的政府性基金收入、专项收入偿还,不得发行专项债券偿还。”

2017.6财政部、国土资源局联合印发《地方政府土地储备专项债券管理办法(试行)》同样明确:“发行土地储备专项债券的土地储备项目应当有稳定的预期偿债资金来源,对应的政府性基金收入应当能够保障偿还债券本金和利息,实现项目收益和融资自求平衡。”

2017.7财政部、交通运输部联合印发《地方政府收费公路专项债券管理办法(施行)》:“收费公路专项债券本息应由项目对应并纳入政府性基金预算管理的车辆通行费收入、专项收入偿还,其中专项收入包括收费公路相对应的广告收入、服务设施收入、收费公路权益转让收入等。”

以上专项债发行管理文件体现出专项债对于项目收益是有一定要求的。并且,专项债作为配套融资、财政资金作为资本金的项目,其资本金非债务,是不用偿还的。但专项债作为项目资本金则相当于资本金中存在一部分债务性资金,其对项目收益有更高的要求。

2019.6中共中央办公厅、国务院印发《关于做好地方政府专项债发行及项目配套融资工作的通知》(下文简称“33号文”):“允许将专项债券作为符合条件的重大项目资本金。对于专项债券支持、符合中央重大决策部署、具有较大示范带动效应的重大项目,主要是国家重点支持的铁路、国家高速公路和支持推进国家重大战略的地方高速公路、供电供气项目,在评估项目收益偿还专项债本息后专项收入具备融资条件的,允许将部分专项债券作为一定比例的项目资本金,但不得超越项目收益实际水平过度融资。”

33号文尽管允许专项债作为资本金,但对其发行提出了更高的要求:在评估项目收益偿还专项债本息后专项收入仍具备融资条件,专项债才可作为一定比例的项目资本金,但依旧不得超过项目收益实际水平过度融资。

33号明确的是:专项债要作为资本金,其对应的项目收益要在偿还专项债本息后仍具备融资条件才可,因此,用于资本金的专项债在发行端最大的约束就在于相对应的项目的运营收益水平。

专项债项目收益来自哪里?

自《通知》下发以来,结合对相应专项债券评级报告和财务评估报告的分析,经过梳理,已有3支专项债(此外还有一只用于集大高铁的专项债确定于9月会发行),将可用于补足7个项目的资本金,主要涉及机场、高铁及其片区建设的重大项目。从已发行用于资本金的专项债中,可归纳如下两种情况:

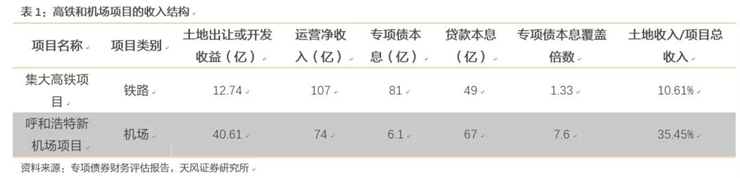

(1)项目运营收入为主,土地出让收入为辅:集大高铁项目和呼和浩特新机场项目项目运营净收入较高,土地出让收入占比较低,分别为10.61%、35.45%,相对应观察这两个项目的融资结构,可以看到其撬动了银行贷款这一市场化融资渠道。

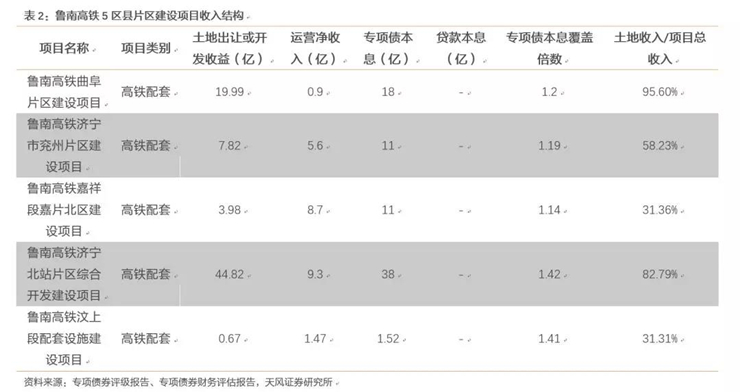

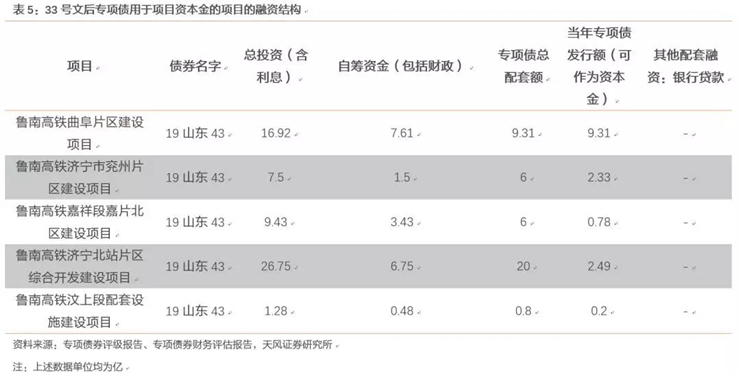

(2)土地出让收入为主,项目运营收入为辅:最新的山东案例中,鲁南高铁五区县片区建设项目纯运营收入均不高,专项债本息平衡更多依靠片区内相应土地出让收入(土地的出让随着经济以及市场会出现波动)。融资结构来看:此类项目均没有其他市场化融资

33号文明确:“支持做好专项债券项目融资工作。发挥专项债券带动作用和金融机构市场化融资优势,依法合规推进专项债券支持的重大项目建设。对没有收益的重大项目,通过统筹财政资金和地方政府一债券予以支持。对于有一定收益且收益全部属于政府性基金收入的重大项目,由地方政府发行专项债券融资;收益兼有政府性基金收入和其他经营性专项收入(包括交通票款收入等),且偿还专项债券本息后仍有剩余专项收入的重大项目,可以由有关法人项目单位根据剩余专项收入情况向金融机构市场化融资。

首先可以明确:项目收益必须兼有政府性基金预算收入和其他经营性专项收入,且偿还专项债本息后仍有剩余专项收入的重大项目,才可根据剩余专项收入向金融机构市场化融资,同时可以作为项目资本金。

这里涉及到一个细节:上述案例中土地收益属于哪种收益?能否满足用于资本金和向金融机构市场化融资的相关要求?

根据19内蒙20财务评估报告里提及的:该项目运营收入由经营性收入和补贴收入实现,其中经营性收入包括客运收入、其他收入和沿线土地开发收益。以及19山东43财务评估报告里也提及:该项目运营收益包括高铁片区的运营收益以及相应区域内的土地预期出让收入。

但是从实际执行和融资结构观察,山东项目是否存在将土地收益考虑为政府性基金收入,且因为占比过高没有考虑市场化融资配套。

如果我们的分析合理,那么地方政府在理解土地开发收益能否归入经营性收入上存在差异,会导致整体项目融资结构和资金平衡的差别。

项目融资结构有何不同?

目前专项债用于项目资本金的重大项目从融资结构角度来看可进一步分为两类:一类是依靠自筹资金+专项债资金;另一类则是自筹资金+专项债资金+商业配套融资(如银行贷款)。

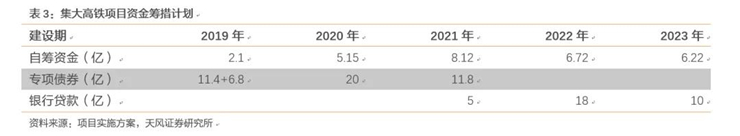

(1)融资结构为自筹资金+专项债资金+商业配套融资(如银行贷款):即债贷组合

内蒙古自治区集宁至大同至原平铁路(内蒙古段)项目总投资111.31亿,其融资结构为自筹资金28.31亿、专项债总发行50亿、银行贷款33亿。其中自筹资金+专项债78.31亿可作为资本金,剩余30%银行贷款作为市场化融资;目前而言,于2019.7.29发行的19内蒙20全部作为项目资本金(11.4亿),并拟于9月份下发另一只专项债(6.8亿)补充资金,剩余专项债于2020年发20亿,2021年发11.8亿。

呼和浩特项目总投资210.48亿,发改委在批复该工程时要求项目资本金比例达到50%,其中自筹资金100.24亿,加上专项债5亿,即105.24亿。而其市场化配套融资占到了50%,105.24亿全部为银行贷款(其中新开发银行提供6亿美金,国开农发内蒙古分行承诺提供信贷支持)。

(2)融资结构为自筹资金+专项债资金:

最新的案例为山东的鲁南高铁五区县片区建设项目总投资61.88亿,其中自筹资金19.77亿元,专项债融资42.11亿。2019年发行的15.11亿全作为资本金进行投入了,后续发行是否计入资本金取决于当年自筹资金相对于资本金要求的缺口。

新政能否带来专项债大规模用于项目资本金?

在上文的分析框架内,专项债可用于资本金一定程度改善了建设资金来源和项目资金平衡问题,补足了此前项目资本金缺口;其次关于配套融资,按照33号文的政策框架设定,在土地预期收益算入相应项目的经营性收入的情形下,项目能够满足文中提到的“在偿还专项债本息后仍有剩余专项收入才可向金融机构融资”这一要求的难度将降低一些,那么,金融机构的参与或少了些被动的约束。

按照这一逻辑推演,专项债用于资本金的情况或较为乐观,那么进一步而言,对于涉及国常会提到的10类专项债可用于资本金的项目涉及的城投平台发的城投债而言,其安全边际会明显得到改善,值得关注。

当然,这毕竟是一种较为乐观的评估,专项债用作资本金以及商业配套融资落地实际上面临着两方面的约束:

(1)存量债务包袱的约束。这一点是整个专项债要用于基建(不管是否作资本金)的约束所在,在防风险作为三大攻坚战之首的背景之下,各地方政府在存量和增量的选择中,存量的包袱不得不考虑,而且专项债作为资本金,对于地方政府而言,原本就是一种带着风险的增量。

(2)中长期财政平衡面临压力。财政的平衡很大一部分需要依靠土地,如果专项债想大量用于基建,那么势必增加红线范围土地预期收入作为偿债资金来源,中长期来看将对整个财政平衡造成相当的压力。

小结

市场高度关注专项债新政对于多方面的影响,本文聚焦于专项债这一变化所透视的地方债发行管理的新内涵。

按照33号文的政策框架设定,在土地预期收益算入相应项目的经营性收入的情形下,项目能够满足 “在偿还专项债本息后仍有剩余专项收入才可向金融机构融资”这一要求,项目收益平衡能力将显著提高。

当然,这毕竟是一种较为乐观的评估,专项债用作资本金以及撬动市场化融资实际上面临着两方面的约束:1)存量债务的包袱;2)地方政府中长期财政平衡的压力。

风险提示

宏观经济、地方政府债务压力、隐性债务相关政策收紧

更多资讯,详情关注:https://www.toujianyun.com/

版权归原作者所有,如涉及作品版权问题,请与我们联系,我们将第一时间删除内容!